Amerykanie już od blisko czterech dekad inwestują w fundusze indeksowe (a od dwóch dekad w fundusze ETF) – czas już najwyższy, aby także polscy inwestorzy uzyskali podobne możliwości.

Rynek funduszy inwestycyjnych w Polsce kończy w tym roku 20 lat – pierwszy fundusz (wówczas jeszcze powierniczy) rozpoczął działalność w lipcu 1992 r. Przez minione dwie dekady doszło do ogromnego rozwoju tego segmentu rynku finansowego w naszym kraju – uczestnikami funduszy stało się ponad dwa miliony osób, wartość aktywów tych podmiotów przekroczyła poziom 100 mld złotych, zaś w ofercie towarzystw funduszy inwestycyjnych dla klientów indywidualnych znajduje się obecnie kilkaset produktów oferujących rozmaite strategie inwestycyjne adresowanych do inwestorów o różnych potrzebach i oczekiwaniach. Mogłoby się zatem wydawać, iż rynek funduszy w Polsce stał się już w pełni dojrzały, nie odbiegający w niczym od standardów europejskich oraz światowych, zaś modele prowadzenia działalności przez TFI są niemal takie same jak w Europie Zachodniej czy w Stanach Zjednoczonych.

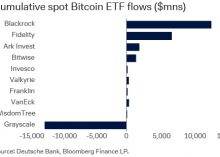

Taka ocena naszego rynku nie jest jednak do końca prawdziwa. Zwraca na to uwagę m.in. analityk Noble Securities Łukasz Wróbel, który w felietonie „Nowe modele biznesowe funduszy” opublikowanym kilka dni temu w „Parkiecie” zwraca uwagę, iż na najlepiej rozwiniętym rynku funduszy – rynku amerykańskim – „klasyczne towarzystwa funduszy inwestycyjnych koncentrują się na powstrzymaniu odpływu aktywów do tańszych i bardziej transparentnych funduszy ETF, natomiast firmy oferujące tego typu produkty z jednej strony dynamicznie obniżają opłaty za zarządzanie, a z drugiej rozszerzają ofertę o nowe, wcześniej niedostępne dla drobnych inwestorów rynki. Spośród ponad 11 bilionów dolarów oddanych przez Amerykanów pod zarządzanie funduszy inwestycyjnych, około 10 proc. trafiło do funduszy typu ETF. Od 2007 r. podwoiły one aktywa pod zarządzaniem, podczas gdy wartość całego rynku zarządzania majątkiem nie uległa zmianie”. Niższe koszty zarządzania są rezultatem wojny cenowej między największymi podmiotami na tym rynku (a należy przecież pamiętać, iż koszty te w funduszach ETF i tak są wielokrotnie niższe niż w klasycznych, aktywnie zarządzanych funduszach inwestycyjnych), czego dowodem jest fakt, iż tylko w tym roku trzy największe firmy (BlackRock, State Street Global Advisors i Vanguard) obniżyły opłaty w 75 swoich funduszach ETF, natomiast zwiększyły w zaledwie dwóch. Duża konkurencja panująca na rynku ETF-ów wymusza także kreatywność ze strony zwłaszcza nowych providerów, którzy uruchamiają nowe produkty zorientowane m.in. na ceny diamentów, rynek korporacyjnych papierów zabezpieczonych hipoteką (CMBS), czy też na zmienność indeksu Bovespa; dynamiczny rozwój przeżywają również aktywnie zarządzane fundusze ETF.

Tymczasem w Polsce TFI nadal funkcjonują tak, jakby nie dostrzegały ww. zjawisk. Jak pisze Łukasz Wróbel „Struktura i wysokość opłat, najdelikatniej mówiąc, są nastawione na złapanie klienta i zniechęcenie go do zmiany decyzji inwestycyjnej oraz należą do najwyższych w Europie. O wojnie cenowej (…) na razie możemy tylko pomarzyć. Ponadto wśród inwestorów wciąż panuje zadziwiająca wiara w zdolności zarządzających do „pokonywania rynku”, choć historia pokazuje, że gwiazdy, które realizowały takie obietnice zarówno na wzrostowym, jak i spadkowym rynku, można policzyć na palcach obu rąk. Nie wydaje mi się, aby w Polsce na obecnym etapie miały szansę przyjąć się fundusze ETF inwestujące np. z podwójną dźwignią w zmienność, ale chyba pora, by TFI dostrzegły kierunek, w którym zmierza świat i zaczęły eksperymentować z nowymi modelami biznesowymi”.

Czy będzie to kolejny głos wołającego na puszczy? Czy doczekamy się wkrótce sytuacji, w której obok blisko 200 aktywnie zarządzanych funduszy akcyjnych zaczną pojawiać się także fundusze indeksowe i (lub) fundusze portfelowe. Czy klient TFI będzie miał wreszcie możliwość wyboru pomiędzy aktywnie zarządzanymi, nastawionymi na pokonanie benchmarku (najczęściej z wątpliwym skutkiem) i relatywnie drogimi funduszami inwestycyjnymi (ciekawie pisze na ten temat Michał Masłowski ze Stowarzyszenia Inwestorów Indywidualnych w opublikowanym ostatnio w „Parkiecie” artykule „„Cieszy wzrost zainteresowania funduszami akcyjnymi”. Pytanie, kogo?”), a znacznie tańszymi, skupionymi na osiągnięciu stopy zwrotu zbliżonej do określonego indeksu, pasywnie zarządzanymi funduszami indeksowymi i funduszami portfelowymi. Przecież to sami inwestorzy powinni zdecydować, jakiego produktu potrzebują. Cóż z tego skoro na razie jednak ich wybór (na rynku polskim) jest ograniczony do zaledwie trzech (!) funduszy indeksowych (w tym dwa, odwzorowujące indeksy pochodne indeksu WIG20 – WIG20short i WIG20lev, są adresowane do zamożnych i doświadczonych inwestorów) oraz trzech (!) ETF-ów. Czy fakt, iż w Stanach Zjednoczonych (dane z końca 2010 r.) aż 31 proc. osób inwestujących w fundusze posiada w swoim portfelu tytuły uczestnictwa co najmniej jednego funduszu indeksowego (łącznie w 365 tego rodzaju produktach zgromadzono ok. 1 biliona dolarów, a ich udział w całym amerykańskim rynku funduszy wynosi 14,5%), nie mówi sam za siebie? Czyż nie są symptomatyczne dane wskazujące, iż w latach 2009-2010 amerykańscy inwestorzy wpłacili do funduszy indeksowych netto (nabycia minus umorzenia) 114 mld USD, a do funduszy ETF 234 mld USD, podczas gdy z klasycznych funduszy inwestycyjnych wypłacono w tym samym okresie netto 446 mld USD? Amerykanie już od blisko czterech dekad inwestują w fundusze indeksowe (a od dwóch dekad w fundusze ETF) – czas już najwyższy, aby także polscy inwestorzy uzyskali podobne możliwości.

Wpis jeszcze nie ma komentarzy.