2 września 2020 r. Europejski Urząd Nadzoru Giełd i Papierów Wartościowych (European Securities and Markets Authority – ESMA) opublikował drugi w tym roku raport z cyklu „Trends, Risks and Vulnerabilities”. Analizuje w nim wpływ COVID-19 na rynki finansowe w I połowie 2020 roku i zwraca uwagę na ryzyko potencjalnego oddzielenia wyników inwestycyjnych od podstawowej działalności gospodarczej, co rodzi pytanie o trwałość obecnego odbicia na rynku finansowym. W raporcie zwrócono również uwagę na specyficzne zagrożenia dla stabilności finansowej i dla inwestorów, poruszając takie kwestie jak model ryzyka dla instrumentów typu CLOs (Collateralised Loan Obligations), wzajemne powiązania w sektorze funduszy inwestycyjnych w Unii Europejskiej, pierwsze skutki wprowadzenia dyrektywy MIFID II w zakresie rozdzielenia odpłatności usług brokerskich i analitycznych (research unbundling) oraz koszty i wyniki inwestycyjne funduszy potencjalnie identyfikowanych jako ukryci indeksatorzy (closet index funds).

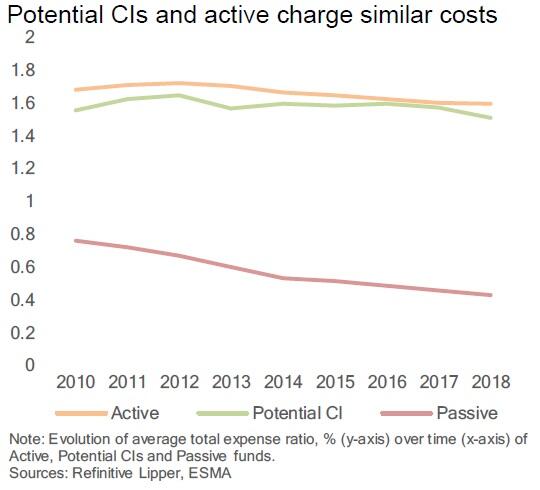

To ostatnie zagadnienie było wielokrotnie analizowane na stronie etf.com.pl, warto zatem przyjrzeć się bliżej wnioskom, jakie zaprezentował Europejski Urząd Nadzoru Giełd i Papierów Wartościowych. Przypomnijmy, iż pojęcie ukrytego indeksowania (closet indexing) odnosi się do sytuacji, w której zarządzający aktywami twierdzą, że zarządzają środkami finansowymi powierzonymi im przez klientów w sposób aktywny, w rzeczywistości jednak albo wprost naśladują określony indeks lub lokują kapitał w sposób zbliżony do struktury portfela indeksu. Wnioski z badania przeprowadzonego przez ESMA dla próby liczącej ok. 3200 akcyjnych funduszy UCITS dla lat 2010-2018 (przy zastosowaniu regresji panelowej dla rocznych danych na poziomie funduszu) sugerują, że inwestorzy w przypadku tego typu funduszy mają do czynienia z niższymi od oczekiwanych stopami zwrotu w stosunku do funduszy faktycznie stosujących aktywne zarządzanie (truly active funds). Jednocześnie, potencjalni ukryci indeksatorzy są tylko nieznacznie tańsi niż fundusze zarządzane rzeczywiście w sposób aktywny – różnica wynosi jedynie 6 punktów bazowych (por. poniższy wykres). Chociaż więc ukryci indeksatorzy mają znacznie niższe koszty ekonomiczne niż inne aktywnie zarządzane fundusze, przekazują tylko niewielką część tych oszczędności uczestnikom, zamiast konkurować ceną, aby zdobyć większy udział w rynku.

Generalnie, wyniki inwestycyjne netto (tj. po uwzględnieniu poniesionych przez inwestorów kosztów) potencjalnych ukrytych indeksatorów są zatem gorsze niż wyniki inwestycyjne netto funduszy aktywnie zarządzanych, jako że minimalnie niższe opłaty w tych pierwszych nie równoważą ich gorszych wyników inwestycyjnych brutto. Wnioski z przeprowadzonego badania stanowią więc silne potwierdzenie wysuwanych już wcześniej obaw przez organy nadzoru nad rynkiem finansowym oraz instytucje zajmujące się ochroną praw inwestorów w różnych krajach, według których fundusze zidentyfikowane jako ukryci indeksatorzy cechują się nieuzasadnionymi wysokimi kosztami, znacznie wyższymi niż podmioty jawnie funkcjonujące jako fundusze pasywne.

Wpis jeszcze nie ma komentarzy.